Сетевые деньги. Как начать пользоваться электронными деньгами. Преимущества электронных денег

Развитие электронной коммерции и интернет - заработка привело к тому, что стремительными темпами стали развиваться электронные платежные системы (ЭПС), которые предлагают каждому пользователю " всемирной паутины " использовать электронные деньги для тех или иных целей.

На данный момент платежных систем в одной только России уже несколько десятков, а уж в мире и того больше. Конечно же, на слуху далеко не все из них. Конечно же, осветить все ЭПС не получится, но самых популярных мы рассмотрим.

Платежные системы России

В России можно выделить несколько лидирующих платежных систем. В каждом отдельном случае нужно выбирать именно под свои потребности.

Например, Qiwi во истину является " народной " системой и с ней работают все, кто знает что такое терминалы приема платежей.

В то же время WebMoney используют практически все, кто зарабатывает в русскоязычной части рунета.

Своя аудитория есть и у Яндекс Денег, и у других электронных кошельков.

Вывести электронные деньги из Qiwi можно разными способами (через системы мгновенных платежей, на банковские реквизиты или же на платежные карты), но в большинстве из них с вас возьмут определенный процент (комиссию).

Но все же есть способ беспроцентного и довольно удобного вывода денежных средств - заказать у них пластиковую карту QIWI Visa Plastic, с которой можно будет оплачивать покупки как в интернете, так и в обычных магазинах, и при этом комиссия за это взиматься не будет.

Такой популярности вне интернета (как у Qiwi) у этих электронных денег нет. Оплачивают с помощью коммуналку не так уж и много пользователей, но вот основную часть заработанных денег в рунете получают и выводят именно с этой системы интернет - платежей.

Эта система привлекает тем, что можно привязать к своему кошельку пластиковую карту, чтобы потом можно было с помощью нее расплачиваться в магазине и во всех других местах, где принимают MasterCard. При этом счет на электронном кошельке приравнивается к баллансу на карте и никаких процентов за такое ее использование не взимается (комиссия взимается только при снятии денег через банкомат).

Очень удобный способ вывода заработанных в интернете.

Основное предназначение электронных денег от mail.ru - это совершение интернет - платежей, подо что и были оптимизированы тарифы - за ввод и оплату товаров в интернет - магазинах с вас процентов не возьмут. А вот за внутренний перевод и уж тем более за вывод комиссия предусмотрена (выводить деньги в реал через Майл.ру вообще получается сильно не выгодно, по сравнению с другими платежными системами).

В общем они идеально подойдут тем, кто оплачивает с помощью них игры на Mail.ru или еще какие - либо услуги, а также получает переводы внутри системы.

Совсем недавно Деньги Майл.ру поглотил ненасытный QIWI.

Международные платежные системы

PayPal является фиатными электронными деньгами, в отличии от многих других платежных систем. Целью создания этой системы было обеспечение безопасности платежей с привязанной к счету карте. В этом случае вы не палите реквизиты карты, а также получаете некоторую гарантию от системы по поводу доставки товара оплаченного через Paypal.

Если товар не доставили или он оказался не надлежащего качества, то есть вполне реальная вероятность вернуть деньги путем открытия диспута (в течение полутора месяцев после оплаты). Как читайте подробнее на нашем сайте.

Есть у этой системы и, конечно же, недостатки. На мой взгляд, там очень высокие проценты за пополнение кошелька (по сравнению с привычными нам гигантами платежей рунета), но во многих случаях это получается все равно выгоднее, чем использовать какие - то другие платежные системы или схемы вывода денег из интернете.

Как завести читайте на нашем сайте.

Верификация в системе не обязательна и вы можете вполне себе получать, вводить и выводить деньги из Perfect Money анонимно. Но… В случае подозрения со стороны системы в том, что вы совершаете мошеннические действия, ваш кошелек могут заблокировать.

Подробнее о читайте на нашем сайте.

OKPay также как и Payeer или Perfect Money разрешает операции по выводу денег из " пирамид " или азартных игр. Правда лимит платежей, проходящих через неверифицированный счет (без подтверждения вашей личности), ограничен. Еще как и в Perfect Money тут вам выплачивается аж целых 3% за нахождение денег на счету, что немного необычно для электронных кошельков.

Основное применение Payza в России и рунете может заключаться в получение заработанных за рубежом интернет - денег, их вывод или перевод другому пользователю данной системы.

Как завести читайте на нашем сайте.

Вы узнаете, как называются электронные деньги, которые пользуются в России наибольшей популярностью, как и где можно купить такие платежные средства и в чем особенности их обналичивания.

Добрый день, уважаемые читатели! С вами Денис Кудерин – главный редактор и по совместительству эксперт журнала «ХитёрБобёр» по финансовым темам.

Я работаю удалённо и получаю зарплату через интернет, а именно – с помощью онлайн-банкинга и через электронные платежные системы (ЭПС). У меня есть аккаунты по меньшей мере в 5 таких сервисах, и я пользуюсь ими более-менее регулярно. Электронные деньги – это удобно, быстро и надёжно, при условии, что вы пользуетесь ими грамотно.

Я расскажу, в чем плюсы и минусы электронных денег, как правильно ими распоряжаться, какие кошельки предпочтительнее для внутренних, а какие для международных расчетов.

Вы узнаете, как выгодно обналичивать цифровые деньги, где самая низкая комиссия, и почему между WMR и рублями нельзя поставить знак равенства.

1. Что такое электронные деньги и как они появились

Об электронных деньгах полезно знать всем, кто намеревается использовать или уже пользуется денежными расчетами в интернете. Если вы хотите оплатить услуги провайдера, кинуть деньги на телефон, купить велосипед в интернет-магазине, получить оплату за выполненную работу дизайнера, автора, переводчика, платежные системы станут вашим надёжным помощником.

У ЭПС есть только одна альтернатива – интернет-банкинг. Но далеко не все поставщики услуг, заказчики и работодатели поддерживают финансовые расчеты через банк. Некоторым это дорого, другим невыгодно, третьим неудобно. ЭД предоставляют в этом плане дополнительную свободу действий.

Что же такое электронные деньги (ЭД) с юридической точки зрения? Это своего рода обязательства, взятые на себя организацией-эмитентом. Они представляют собой эквивалент реальных денег, хранящихся на онлайн-ресурсе. Это часть виртуального финансового рынка.

Каков уровень надёжности безналичных систем в сравнении с банками? Сравнить степень уязвимости личного интернет-кабинета в банке и аккаунта в ЭПС неспециалисту будет сложно.

Разработчики уверяют, что и в банке, и на виртуальных кошельках ваши средства будут содержаться одинаково надёжно. Но банк – это всё-таки банк, то есть место, по определению предназначенное для хранения денег. А ЭПС – это в первую очередь сервис для виртуальных платежей и лишь потом хранилище.

Отсюда вывод: хранить на электронных кошельках крупные суммы – не самый разумный шаг. Держите здесь средства на оперативные расходы и повседневные платежи. Остальное лучше держать на банковском счету.

Историческая справка:

Необходимость в удаленных электронных расчетах появилась почти сразу после повсеместного распространения интернета. Первые полноценные ЭПС появились в 1997 году. В России это была платформа под названием CyberPlat, позволяющая проводить мгновенные платежи по защищенным каналам.

Первый онлайн-платёж в РФ был проведён в 1998 году. В том же году заработала успешно действующая и поныне площадка «Вебмани». Дата первой транзакции – ноябрь 1998 года. Сейчас у WebMoney Transfer более 36 млн пользователей по всему миру.

Правовое урегулирование статуса ЭД регламентируется ФЗ о ПС от 2016 года.

ЭД – эквивалент реальных денежных единиц. Они выполняют ту же функцию, что и обычные деньги и по закону облагаются налогом. Некоторые сервисы даже выпускают пластиковые карты, обладающие теми же возможностями, что и традиционный банковский пластик.

Лично у меня есть пластиковая карта ЯндексДеньги, которой я успешно расплачиваюсь в супермаркетах, кофейнях, кинотеатрах и везде, где есть аппараты эквайринга.

Единственный минус этой карты – 3% комиссии за снятие налички. Но некоторые банковские продукты тоже предполагают проценты за вывод, так что это минус – относительный.

Перечислим основные преимущества ЭД:

- Удобство – большинство платежей и переводов совершается в один клик.

- Надёжность – при необходимости вы настраиваете подтверждение транзакций по смс: никто, кроме вас, не будет знать кода для проведения операции.

- Долговечность – деньги хранятся в кошельке столько, сколько вам нужно.

- Ликвидность – переводите виртуальные средства в реальные в любой момент.

- Анонимность – при желании получатель и отправитель остаются неизвестными.

- Безопасность – все ЭПС используют современные алгоритмы защиты средств и транзакций.

- Круглосуточная работа – сервисы автоматические и работают без выходных.

- Универсальность – почти все банки, интернет-магазины и сайты услуг принимают электронные платежи.

- Защита от подделок – в электронном виде вам не переведут фальшивую купюру.

- Портативность и комфорт при использовании.

Среди недостатков виртуальных монет – наличие комиссии при некоторых операциях, риск взлома аккаунта злоумышленниками, потеря доступа к кошельку при утрате данных для авторизации.

Последний недостаток нетрудно устранить, если пройти полную идентификацию. К примеру, в ЯД для этого нужно прийти в офис организации (или в салон «Евросети») с паспортом и заплатить 50 рублей. После этого восстановить доступ при утрате пароля и кодового слова будет проще.

Чтоб пользоваться ЭПС, человеку нужен только доступ в сеть, банкомат или карта, выпущенная платежной системой. Но вынужден предупредить – не во всех странах электронные платежи принимают. В случае выезда за рубеж разумнее пользоваться международными ЭПС Виза и МастерКард.

2. Способы использования электронной валюты

Главная сфера применения ЭД – расчеты между пользователями (частными лицами, компаниями, общественными организациями).

Платежи проводятся мгновенно благодаря современным цифровым технологиям. Это отличает ЭПС от операций с банковскими счетами, которые нередко задерживаются на несколько часов или даже суток.

Рассмотрим все способы применения виртуальных денег.

Способ 1. Интернет-платежи

Это основной вариант использования – платежи в интернете за товары, услуги, выполненную работу. Деньги с электронного счета отправляют на другие кошелки, банковские карты, счета организаций и частных лиц.

Платежи доступны круглосуточно. Оплачивайте, когда вам это удобно, покупки, услуги ЖКХ, интернет-провайдеров, операторов сотовой связи, госуслуги, штрафы ГИБДД и прочее. Все транзакции отслеживаются и сохраняются в истории операций.

Если требуется, вам на почту приходит чек с реквизитами и датой платежа. Распечатайте его и используйте в качестве доказательства оплаты.

Способ 2. Банкоматы

Терминалы и банкоматы – ещё один популярный инструмент для использования цифровых денег.

С помощью аппаратных средств пополняют счета, оплачивают покупки, получают наличные.

Способ 3. Кредитные карты

Некоторые системы позволяют расплачиваться кредитными средствами при оплате покупок в магазинах, супермаркетах, гостиницах и других местах.

Кроме того, вы имеете право погашать траты с кредитных банковских карт электронными деньгами.

Способ 4. Банковские чеки

Вы переводите ЭД на банковский счет, затем снимаете средства в банке или в банкомате.

Ещё один вариант – отправляете электронные деньги с помощью международных ЭПС, адресат получает перевод в банке. Способ не самый быстрый, но иногда – единственно возможный.

3. Какие бывают виды денежных средств в Интернете

Я пользовался всеми тремя представленными ниже ЭПС и могу достоверно указать на преимущества и недостатки каждого сервиса.

Хочу предупредить заранее, что эти ЭД выгодно использовать только для внутренних расчетов на территории РФ и ближайшего зарубежья. С Европой, США и другими странами транзакции производите через другие сервисы.

1) WebMoney

Старейшая ПС в Рунете. Примечательно, что пользуются ею не только в РФ и странах ближайшего зарубежья, но и в некоторых западноевропейских государствах.

У ВебМани несколько видов валют:

- WMR – счет в рублях;

- WMU – в гривнах;

- WMZ – в долларах;

- WMB – в белорусских рублях;

- WMX – в биткоинах.

Есть счета даже в лайткоинах и золоте. Счета в Вебмани оплачиваются через сайт или клиент Keeper, а также через банки, обменные пункты и другие платежные сервисы.

Минусы – те же, что у других ЭПС: комиссии, сложности с переводом в наличные. Так, в Казахстане, чтобы обналичить WMR, нужно заплатить комиссию обменным пунктам от 10 до 30%.

Среди недостатков, которые коснулись лично меня – сложный и долгий процесс идентификации. Чтобы получить персональный аттестат, требуется выполнить множество шагов и процедур. Не у всех на такие манипуляции есть желание и время.

Ещё один момент – сложности с переносом Keeper (клиента для работы в системе) на другой компьютер и восстановлением пароля при его утрате.

Многим памятна также ситуация с невнятными санкциями компаниями несколько лет назад - вывод денег с любых счетов WM долгое время был недоступен. Приходилось применять сложные схемы вывода со счета, с потерей от 5 до 10% средств.

2) Яндекс.Деньги

В РФ это, пожалуй, самая популярная площадка для интернет-транзакций.

Пользователям доступны кошельки трёх видов:

- анонимный;

- именной;

- идентифицированный.

Отличаются они суммами, которые разрешено хранить на счету, лимитами на платежи и снятие наличных.

При обналичивания средств или переводе на банковскую карту с вас снимут 3% комиссии.

3) Qiwi

Удобная и современная платежная система со множеством терминалов по всей России и широкими возможностями. Аккаунт в «Киви» привязан к номеру телефона: чтобы войти, нужен лишь ваш номер и пароль.

Сервис удобен для тех, кто не особо дружит с интернетом, но пользуется телефоном и терминалами.

Кроме перечисленных, хочу обратить ваше внимание на систему PayPal – если вы оплачиваете покупки в зарубежных интернет-магазинах или аукционных площадках (к примеру, на AliExpress или EBay), то этот сервис подходит идеально.

Таблица сравнения сервисов:

4. Как и где можно купить электронные деньги

Электронные деньги проще всего купить там, где ими чаще всего пользуются, а именно – в интернете. Чтобы приобрести виртуальные деньги, нужно зарегистрироваться на сайте выбранной вами системы и завести виритуальный кошелек.

Есть несколько вариантов пополнения:

- С банковской карты.

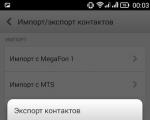

- Наличными – через банки, салоны партнерских-компаний (для ЯндексДеньги и Киви это: «Евросеть», «Связной», «Мегафон»).

- Со счета мобильного телефона.

- Через банкоматы.

- С кошельков других платежных систем.

- Через сервисы переводов – Юнистрим, Contact.

- Через Почту России и Ростелеком.

Уточняйте способы покупки ЭД на сайтах платежных компаний и у консультантов по телефонам.

Лично я редко пользуюсь такой опцией как «Пополнение» по той причине, что для меня актуальнее обратная функция – «Вывод». Но мои друзья уверяют, что самый популярный вариант пополнения – платежные терминалы. Переводить с карты быстрее, но за это система берёт комиссию в районе 0,8-1%.

5. Особенности обналичивания

Главная особенность в этом деле очевидна: 100 виртуальных рублей это не 100 реальных. То есть WMR – не эквивалент RUR. Это на пару-тройку процентов меньше. Разные системы берут разную комиссию, и многое зависит от способа обналичивания.

Не для всех видов кошельков и аттестатов предусмотрен вывод наличных. К примеру, в Вебмани обналичивание доступно только для пользователей, прошедших идентификацию. И сам процесс доступен далеко не во всех городах РФ, а только в тех, где есть офис WebMoney.

Куда проще вывести деньги на банковскую карту, а затем обналичить их банкомате. Или завести карту ЭПС и тоже обналичить её через банкомат. Это быстро и просто, но вы потеряете определенную сумму – на том и зарабатывают платежные компании.

Я вывожу наличные с карты ЯндексДеньги редко, но для эксперимента сделал это в ближайшем банкомате Сбербанка. Потерял 3% с 1000 рублей, но зато теперь могу с уверенностью утверждать, что вывод работает.

Гораздо целесообразнее пользоваться этой картой для оплаты товаров напрямую, по безналу. В этом случае никакие проценты не снимаются – ни в супермаркетах, ни в интернет-магазинах.

Что касается самой низкой комиссии за обналичивание, то мнения пользователей разделяются. Одни считают, что выгоднее Вебмани, другие – что с учетом всех надбавок эта система снимает больше, чем ЯД.

Я практиковал обе схемы вывода. На момент написания статья Яндекс-сервис в этом плане удобнее и чуть дешевле.

Смотрите ролик на тему сравнения виртуальных кошельков:

6. Заключение

Какие бывают электронные платежные системы для ввода и вывода денег из Интернета — обзор самых популярных систем в России

Какие бывают электронные платежные системы для ввода и вывода денег из Интернета — обзор самых популярных систем в России

Я думаю, что материалы этого раздела об электронных кошельках, электронных деньгах и электронных плптежных системах интересны тем, кто пришел в интернет зарабатывать деньги.

Соответственно в интернете мы с вами зарабатываем именно электронные (виртуальные) деньги, ну а затем уже при необходимости превращаем их в реальные деньги.

И ответить на вопрос «Зачем нужны электронный кошелек и электронные деньги» можно довольно просто – просто перечислив огромное количество товаров и услуг, которые можно купить за электронные деньги.

Но дело вовсе даже не в конкретных вещах, которые можно купить на электронные деньги, а в том, достаточно ли вы понимаете важность электронных денег вообще.

Либо вы сегодня учитесь осваивать электронные деньги, а завтра уже владеете этим механизмом, либо вы быстро и безнадежно теряете все рычаги управления своим интернет бизнесом и упускаете все возможности направить работу с деньгами себе во благо.

Электронные деньги – это деловой и современный подход.

Чем бы вы ни занимались в электронной коммерции, это может быть создание сайтов, предоставление каких-то услуг, например, настройка блога, это может быть сетевой бизнес, проведение вебинаров, коучинг, интернет магазины и т.д., без электронных кошельков и электронных денег никуда.

Что же такое электронные деньги

Электронные деньги – это те же самые деньги, что находятся на вашей банковской карте или в вашем портмоне.

Электронные деньги - легко можно перевести с электронных кошельков на банковскую карту и, конечно же, обналичить и, наоборот, можно с банковской карты положить на счет вашего электронного кошелька.

Электронные деньги – это те же деньги, только манипулировать ими намного легче.

Ну и наконец, электронные деньги – это всего лишь инструмент, который позволяет экономить время и который дает больше возможностей для развития вашего бизнеса в интернете, да и не только в интернете

Конечно же никто не отменит обычные деньги в ближайшее время. Но электронные деньги с каждым днем все больше и больше становятся для нас повседневной реальностью.

Ежедневно совершаются покупки и обменные операции на миллиарды долларов и неумение пользоваться и управлять электронными деньгами, это значит упускать огромное преимущество и огромные возможности, которые они с собой несут.

Еще недавно для многих людей была чем-то необычной банковская пластиковая карта, а уже теперь многие коммерческие ресурсы в сети интернет предоставляют возможность оплачивать покупки именно электронными деньгами.

На сегодняшний день уже многие фирмы, даже в реальной жизни, также начали практику расчета электронными деньгами. Появилось множество как онлайн, так и офлайн сервисов, которые предоставляют возможности по обмену различных электронных денег по выгодному курсу.

Еще вчера, если кто-то даже и слышал о существовании электронных денег, то явно их опасался. Ну а молодежь схватывает все на лету и она, конечно же, сразу же подхватила удобный способ оплаты покупок и услуг электронными деньгами.

И в то же время многие взрослые состоявшиеся люди, возможно по необходимости, даже где-то через силу начинают осваивать компьютер с самого начального уровня. Почему?

Да потому, что сегодня, если не следить за выгодными возможностями современных технологий, к которым, в частности, относятся и электронные деньги, то завтра вы вообще выпадете из жизненного потока.

Разберем 7 основных причин, зачем нам нужны электронные деньги

Электронные деньги – это скорость

Оплата электронными деньгами происходит практически мгновенно. Вы авторизовались в платежной системе, нажали в своем электронном кошельке кнопку оплатить, ввели пароль или защитный код и все… перевод электронных денег осуществлен.

Моментальность и скорость в современном мире играют большую роль. С этим не поспоришь. Например, вы хотите купить какой-то обучающий курс, и есть его цифровой вариант. Если вы делаете оплату электронными деньгами, то вы тут же получаете к нему доступ.

Согласитесь что это очень удобно.

Следующая причина необходимости иметь электронные деньги - это доступность.

Электронные деньги - это доступность

Электронная денежная система с вашим электронным кошельком работает 24 часа в сутки и 7 дней в неделю. Оплатить и перевести электронные деньги вы сможете в любое время дня и ночи.

Так же немаловажно, что доступ к своему электронному кошельку вы можете получить везде, где есть интернет - будь вы дома или в гостях, в кафе или на работе, где угодно. Если у вас есть с собой ноутбук или мобильный телефон, который имеет выход в интернет, то проблем с оплатой электронными деньгами вообще никаких не будет.

То есть вы можете управлять своими электронными деньгами из любой точки мира.

Следующая причина необходимости иметь электронные деньги - это большой выбор.

Электронные деньги – это большой выбор

На сегодняшний день электронных платежных систем просто огромное количество. Абсолютными лидерами в Рунете являются три платежных системы это:

- WebMoney,

- RBK Money и

- Яндекс.Деньги.

Но на самом деле электронных платежных систем действительно большой выбор. К примеру, вот только те платежные системы, которые официально зарегистрированы в Центральном Банке РФ в качестве оператора по переводу электронных денег, т.е. легитимные:

- Монета.Ру,

- RBK Money,

- Яндекс.Деньги

- Деньги @ Mail.Ru,

- Единый кошелек,

- Дельта Кей,

- TelePay,

- PayPal,

- PayU,

- Деньги и др

WebMoney такого статуса не имеет до сих пор, а QIWI не является платежной НКО (т.к. является банком), поэтому выпала из этого перечня.

И с каждым днем электронных платежных систем становится все больше. У каждой электронной платежной системы, конечно же, есть свои преимущества и свои недостатки. Вам нужно лишь определиться, с какой электронной платежной системой вам работать и что выгодно и удобно именно вам и вашим клиентам.

Следующая причина необходимости иметь электронные деньги – это экономия.

Электронные деньги – это экономия

То есть, применяя электронные деньги в своем интернет бизнесе, вы экономите не только свое время но и сами деньги. Это связано с тем, что комиссия за ведение электронного кошелька, к примеру, не берется.

Комиссия за оплату товаров и услуг, также за переводы между электронными платежными системами и за вывод электронных денег довольно небольшие. Попробуйте сделать перевод обычных не электронных денег, к примеру, если вы живете в России, а ваш клиент или партнер живет в другой стране. Это будет и сложно и дорого.

С помощью же электронных денег вы сделаете этот перевод не только моментальным, но и за минимальные комиссии. То есть явная экономия и времени и ваших средств.

Следующая причина необходимости иметь электронные деньги – это безопасность.

Электронные деньги - это безопасность

Электронные деньги имеют такую степень защиты, что их невозможно подделать даже теоретически, поскольку это цифровые деньги. Их нельзя пощупать, их нельзя положить в карман.

В каждой электронной платежной системе есть своя система безопасности, которая гарантирует сохранность ваших электронных денег. Вам, конечно, придется позаботиться о безопасности ваших электронных кошельков, просто пройдя некоторые процедуры защиты, которые предлагают сами электронные платежные системы.

В какой-то из электронных платежных систем это может быть привязка вашего кошелька по IP-адресу, где-то любые операции с электронными деньгами можно совершать только при помощи CMS подтверждений на ваш мобильный телефон. В разных электронных платежных системах по-разному. И вам остается только воспользоваться заложенными в электронные платежные системы мерами защиты.

Следующая причина необходимости иметь электронные деньги – это конвертируемость.

Электронные деньги – это конвертируемость

То есть вы легко можете конвертировать одни валюту электронных денег в другую. Опять же экономия на комиссии.

Возьмем, к примеру, WebMoney. Вы можете в своей электронной платежной системе WebMoney завести разные электронные кошельки с разной валютой, которые легко конвертировать между собой.

Допустим, вам нужны для оплаты какой-то услуги или товара доллары, а у вас есть только рубли. Вы мгновенно можете сделать обмен валют с помощью самой электронной платежной системы WebMoney, либо воспользоваться любым обменником электронных денег.

При этом комиссия за конвертацию составит всего около 0.8% - это комиссия самой электронной платежной системы Webmoney. А вот попробуйте также моментально и выгодно обменять валюту в любом банке… Сомневаюсь, что у вас получится также быстро и также экономно.

И последняя причина необходимости иметь электронные деньги – это популярность.

Электронные деньги – это популярность

Очень редко можно найти на сегодняшний день в интернете магазин, который бы не принимал к оплате электронные деньги.

Также стоит отметить, что программное обеспечение для открытия электронного кошелька – полностью бесплатное. К тому же оно адаптировано для широкого круга людей с разным уровнем подготовки. Они очень понятные и разобраться в них можно даже интуитивно.

Все, что для открытия электронного кошелька вам нужно - это доступ в интернет и немного свободного времени.

Итак, надеюсь, я вас убедил, что:

электронный кошелек и электронные деньги вам надо иметь обязательно, если вы еще их не имеете, и

что электронные деньги - это очень быстрый, очень выгодный и безопасный способ расчетов как в интернете, так и в обычной жизни.

Электронные деньги были введены для упрощения расчетов в Интернете. Ими пользуются для оплаты труда удаленных работников (фрилансеров), оплаты товаров и услуг.

Электронные деньги - это средство, которое используют при оплате товаров и услуг в Интернете, и оно имеет такую же ценность, как настоящие деньги.

Обычно люди сталкиваются с ними только в том случае, когда собираются зарабатывать в сети. Ведь именно такие деньги используются для оплаты труда.

Например, я хочу через Интернет делать переводы с английского языка. Нахожу сайт, где можно брать заказы, и начинаю работать.

Допустим, я выполнил заказ и мне начислилась какая-то сумма. Вот для того, чтобы получить ее «на руки», нужно иметь личный электронный кошелек. Я указываю его на сайте, и мне на этот кошелек приходят заработанные деньги. Потом их можно потратить в Интернете или получить наличными.

Можно ли без них обойтись

Часто люди весьма активно пользуются Интернетом, но у них нет никаких электронных денег. И это нормально, ведь сейчас практически все товары и услуги можно оплатить карточкой. Это гораздо проще, чем заводить какие-то там кошельки и разбираться в них.

Но вот если Вы собираетесь в Интернете зарабатывать или заказывать услуги у других людей, то электронная валюта - первое, с чем придется столкнуться. Ведь это самый простой, быстрый и безопасный способ расчета

Виды электронных денег

Все виды электронных денег здесь рассмотрены не будут, иначе не статья получится, а целая книга (очень уж их много). Расскажу только о самых популярных, а, значит, о тех, которыми пользуется большинство.

Яндекс.Деньги - самая популярная в России система онлайн-платежей. Моментальные расчеты, оплата товаров и услуг в Интернете, перевод на счет в банке или банковскую карту.

Этими деньгами очень просто пользоваться: не нужно быть компьютерным гуру, всё интуитивно понятно. И самое главное - их легко снять, то есть получить наличными.

Принцип работы . Сначала нужно зарегистрироваться. Делается это так же, как на других сайтах, даже немного проще. После регистрации сразу же выдается номер кошелька - это длинный набор цифр. Его и нужно указывать для взаимных расчетов.

Пример (часть номера скрыта):

Вот, собственно, и всё - кошелек сразу же начинает работать. Можно пополнить его (банковской картой, наличными, с баланса мобильного и др.), оплачивать товары и услуги по Интернету, получать денежные переводы.

Более того, деньги со счета легко вывести: перевести на банковскую карту или счет в банке, отправить через систему переводов (Western Union, CONTACT и другие).

Кстати, прямо на сайте Яндекс.Денег можно оплатить телефон, Интернет, любые квитанции, штрафы ГИБДД, налоги, коммунальные услуги, погасить кредит и много другое.

Также система позволяет бесплатно открыть виртуальную карту. Это аналог пластиковой карты, но использовать ее можно только в Интернете: оплачивать покупки на сайте, где к оплате принимаются карточки (eBay, App Store, Google Play и другие).

А можно заказать обычную карту. Тогда Вам по почте придет настоящая пластиковая карточка, привязанная к кошельку. Это дает возможность оплачивать Яндекс.Деньгами не только покупки в магазине, но и снимать их наличными в банкоматах.

Кстати, при регистрации вместе с кошельком Вы получаете аккаунт в Яндексе. А, значит, еще и почту, Яндекс.Диск (облачное хранилище) и доступ к другим сервисам.

Если у Вас есть электронная почта на Яндексе, то можно и вовсе не регистрироваться. Просто зайдите в свой ящик и нажмите на ссылку «Деньги» вверху.

Управление кошельком осуществляется через сайт системы money.yandex.ru

Webmoney - крупнейшая система электронных расчетов в России. Оплата услуг, переводы, займы.

Webmoney (вебмани) есть не только в российских рублях, но и в другой валюте: доллары, евро, гривны, белорусские рубли, казахстанские тенге.

Принцип работы . Регистрируемся и сразу же получаем номер в системе, который называется WMID. Далее нужно будет создать кошелек в нужной валюте. Их может быть несколько как для одной валюты, так и для разных. У каждого кошелька будет свой уникальный номер. Вот он и нужен для отправки и получения денег.

Также к своему WMID можно прикрепить банковский карту, банковский счет или электронный кошелек из другой системы. А еще можно выпустить виртуальную карту для совершения покупок в Интернете.

Управление счетом происходит через сайт webmoney.ru или мобильное приложение. Можно также использовать специальную компьютерную программу Keeper WinPro, но работать с ней сложнее.

Из недостатков следует отметить, что эта система всё же не так проста, как другие. Вроде, написано доступно, но на практике возникают сложности. Все эти аттестаты, ограничения, виды кошельков. В общем, приходится какое-то время разбираться.

PayPal - самая популярная система электронных денег в мире. Подходит для расчетов между иностранцами и покупок в зарубежных Интернет-магазинах (eBay и других).

В России и других странах СНГ не получила широкого распространения, так как только недавно стала для нас доступна.

Принцип работы . Регистрируемся на сайте. Эта процедура сложнее, чем в других системах - нужно указать свои полные данные (ФИО, адрес, телефон и другие). После этого система откроет счет. Он без номера, вместо него будет использоваться указанный при регистрации адрес электронной почты.

Чтобы оплачивать покупки и услуги через PayPal, нужно привязать пластиковую карту к своему счету на сайте. Деньги будут списываться непосредственно с нее.

Если же Вы планируете наоборот не тратить, а получать деньги, то зачисляться они будут на внутренний счет в системе. Потом их можно вывести на свой банковский счет.

Управление происходит через личный кабинет на сайте paypal.com или через мобильное приложение.

Qiwi - еще одна популярная в России система. Очень удобна для личного использования. Проста, интуитивно понятна.

Регистрация происходит по номеру мобильного телефона, он и является счетом в системе. Этот счет легко пополнить через платежный терминал, банковской карточкой или с баланса мобильного.

Можно выпустить виртуальную или обычную пластиковую карточку Visa, оплатить прямо на сайте массу услуг (телефон, Интернет, игры, кредит и другие), отправить денежный перевод. В общем, делать почти всё то же самое, что и в системе Яндекс.Деньги.

Управление счетом происходит через личный кабинет на сайте qiwi.com или через мобильное приложение.

Какую систему выбрать

Для работы . В русскоязычном Интернете чаще всего используются Webmoney или Яндекс.Деньги, в англоязычном - PayPal. Если есть выбор, то рекомендую остановиться на Яндекс.Деньгах. Их легче положить и снять. Да и сама система проще.

Для жизни . Если электронные деньги нужны для оплаты игр, покупки ОКов в Одноклассниках или Голосов Вконтакте, то лучше выбрать QIWI или Яндекс.Деньги. Также через эти системы можно мгновенно выпустить виртуальную карту и делать оплаты по всему Интернету, в том числе на зарубежных сайтах (ebay, aliexpress и других).

Безопасность

Несмотря на то, что в настоящее время системы электронных денег ну о-о-очень надежные, пользователи всё же умудряются терять свои деньги. Причина либо в незнании банальных правил безопасной работы в сети, либо в лени. Поэтому далее приведу простые, но эффективные способы защиты.

Антивирус . Такая программа должна быть установлена на компьютере. И обязательно, чтобы она обновлялась, то есть всегда имела актуальные антивирусные базы. Лучше, конечно, использовать платные продукты типа Антивируса Касперского, но если нет такой возможности, пользуйтесь бесплатным Avast .

Надежный пароль . Используйте пароль, состоящий минимум из восьми знаков. Лучше, чтобы это были и буквы и цифры. Причем, буквы и заглавные и строчные. Не используйте в пароле дату рождения, номер телефона или другие личные данные.

Идентификация . Эта такая процедура, которая позволяет платежному сервису увидеть в Вас добропорядочного пользователя. Она касается в основном российских систем электронных денег. Смысл ее в том, что нужно указать реальные паспортные данные и показать документ уполномоченному лицу. Тогда Ваш статус измениться и это даст определенные преимущества.

Кроме того, это обеспечит дополнительную защиту от мошенников. Ведь по закону если со счета идентифицированного пользователя украдут деньги, система обязана их вернуть (при условии, что он обратиться в службу поддержки не позднее 24 часов после списания денег и система подтвердит факт взлома).

В Яндекс.Деньгах и QIWI процедура подтверждения своей личности называется идентификация, а в Webmoney - аттестация.

Кстати, многие платежные сервисы сильно урезают возможности для «анонимов». Например, Яндекс.Деньги запрещает таким пользователям получать и отправлять средства на другие кошельки, делать переводы на банковские карты и счета.

Проверка адреса . Перед тем, как ввести свой номер кошелька (логин) и пароль для входа в систему, проверьте, правильный ли сайт открыт.

Часто мошенники отправляют подставные письма якобы от службы поддержки электронных денег. Например, о том, что к Вам на счет поступил платеж или наоборот, что счет заблокирован. Такие сообщения могут выглядеть очень правдоподобно, но при переходе по ссылке из письма, открывается мошеннический сайт. Причем, обычно он выглядит так же как настоящий.

Отличается только адрес сайта. И если пользователь этого не заметит и введет свои данные, то злоумышленник сразу же их получит и сможет снять деньги. Поэтому перед тем, как войти в свой кошелек, посмотрите в адресную строку браузера. Там должен быть написан правильный адрес платежной системы.

Пример правильного адреса Яндекс.Денег:

Дополнительная защита . Если платежный сервис имеет дополнительную защиту, следует ее включить. Делается это в настройках кошелька. Обычно эта защита входа или подтверждение платежей через смс-сообщение. То есть пока не будет введен код, высланный в сообщении, операция выполнена не будет. В этом случае даже если злоумышленник введет Ваш пароль, он не сможет ничего снять со счета.

И самое главное: никогда не сообщайте свой пароль от кошелька и данные карточек!

И напоследок

Комиссии . Практически у каждой системы есть комиссии. Берут какой-то процент за пополнение, перевод, снятие со счета. Чтобы избежать неожиданностей, внимательно читайте информацию на сайте - там всё написано.

Тратьте, а не копите . Электронные деньги не поддерживаются золотым запасом государства. Можно сказать, что эта придумка той или иной организации, и только она несет за них ответственность. Поэтому их следует использовать только как платежное средство, а не накопительное. Также не следует осуществлять крупные платежи такими деньгами.

Следует оговориться, что электронные деньги во многих учебных изданиях рассматриваются не как отдельный вид денег, а как разновидность кредитных денег (равно как и пластиковые карты). Теоретически это можно считать верным, но мы сочли необходимым выделить их в отдельный вид денег в силу своеобычности их формы, специфических проявлений функционирования, активного развития и несомненных перспектив. Электронные деньги начинают постепенно теснить собственно кредитные деньги.

Электронные деньги явились продуктом бурного развития экономики и техники. Начиная с последней четверти XX в. они стали активно развивающейся реальностью. Впервые их идея была сформулирована в 1970 г. в ходе введения первых систем цифровой подписи. Анализ эволюции форм и видов электронных денег свидетельствует о том, что меняется их форма, вид, функции и причастность к субститутам (суррогатам).

Денежный субститут , почти деньги (англ. пеar-топеу) – заменитель полноценных денег, сохраняющий их важнейшие свойства.

Денежный суррогат – заменитель полноценных денег, обладающий лишь некоторыми их свойствами и вводимый в обращение хозяйствующими субъектами произвольно с целью осуществления платежей.

Так, с конца 60-х и до второй половины 80-х гг. XX в. использовались безналичные электронные деньги – вначале в виде записей на счетах в компьютерах банков, затем в виде электронных импульсов па пластиковой карте. Первые безналичные электронные деньги являлись денежным субститутом, а их функции при этом сводились к традиционным – мере стоимости, средству платежа и средству накопления. Но уже пластиковые карты функцию средства накопления не выполняют – они являются денежным суррогатом.

В начале 1990-х и в первой половине 2000-х гг. появились наличные электронные деньги в виде электронных импульсов на техническом устройстве (электронный кошелек, цифровые деньги). Уже в 1995 г. 90% всех банковских платежей в США проводилось в электронной форме. В настоящее время электронные деньги обращаются в 37 странах мира. В Европе функционирует Институт электронных денег (ELMI), контролирующий эмиссию электронных денег. Сейчас электронные деньги играют роль денежного субститута, выполняя практически все функции денег – не только меры стоимости, средства обращения и платежа, но и средства накопления.

Электронные деньги (electronic money) – это денежные обязательства эмитента в электронном виде, которые находятся на электронном носителе в распоряжении пользователя. Они выпускаются эмитентом при получении от иных лиц денежных средств в объеме эмитированной денежной стоимости и принимаются как средство платежа другими (помимо эмитента) организациями.

Близкие друг к другу трактовки электронных денег предложены специалистами Европейского центрального банка, Банка международных расчетов, Директивой Европейского парламента от 18 сентября 2000 г. № 2000/46/ЕС, отдельными экономистами (Б. Фридмен, М. Кинг, Б. Коэн, О. Иссинг, Ч. Гудхарт, М. Вудфорд, Л. Мейер). В основном электронные деньги определяются как "электронное хранение денежной стоимости с помощью технического устройства для осуществления платежей не только в адрес эмитента, по и в адрес других участников". Под техническим понимается электронное устройство, принадлежащее держателю (карта с микропроцессором или жесткий диск ПК).

В России регулирующим документом для отрасли электронных платежей является Федеральный закон от 27 июня 2011 г. № 161-ФЗ "О национальной платежной системе". В нем закреплено определение электронных денежных средств (ЭДС), сформулированы базовые требования к переводу ЭДС, а также операторам электронных денег. Законодательное определение электронных денег выглядит так: "Электронные денежные средства – денежные средства, которые предварительно предоставлены одним лицом... другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета... для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа" (ст. 3 Закона).

Как видно, одним из признаков электронных денег является их перевод без открытия банковского счета. Переводом ЭДС занимается оператор электронных денежных средств . Оператором электронных денег в России может быть только банк (кредитная организация), в том числе небанковская кредитная организация, имеющая право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций (ст. 12 Закона). На начало 2014 г. в Российской Федерации зарегистрировано 82 оператора электронных денежных средств.

От электронных денег следует отличать электронное средство платежа . Это средство и (или) способ, позволяющее клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств.

Таким образом, можно выделить два технологических типа электронных денег – на базе предоплаченных смарт- карт (smait card-based) и на базе предоплаченных программных продуктов с использованием компьютерных сетей (network-based ). Деньги на базе карт именуются электронными кошельками (e-purses), а на базе сетей – цифровой наличностью.

С середины 2014 г. предоплаченные банковские карты могут использоваться лишь для операций с электронными денежными средствами. Наиболее известными системами на базе карт являются Visa Cash, Proton, Mondex, частные платежные системы CLIP, WebMoney, Яндекс.Деньги, RBK Money, Единый (QIWI) кошелек, PayPal, e-Gold, i-Free и др. Сами электронные деньги представляют собой электронный эквивалент реальных денег. К примеру, электронные деньги системы WebMoney эквивалентны долларам, рублям и евро; деньги в системе e-Gold являются эквивалентом драгоценных металлов (золота, серебра, платины).

В России законом разрешено использовать следующие электронные средства платежа (электронные кошельки): неперсонифицированный (анонимный), персонифицированный и корпоративный электронные кошельки. Устанавливаются лимиты и ограничения по объемам и операциям, а также по трансфертам между кошельками. Без идентификации личности можно переводить до 15 тыс. руб. Анонимно в месяц может быть переведено не более 40 тыс. руб. Больше 100 тыс. руб. не может находиться даже в персонифицированном электронном кошельке. Запрещается перевод средств с корпоративных электронных кошельков на анонимные и переводы между корпоративными кошельками, но разрешен перевод денег с корпоративного на персонифицированный кошелек. Проценты на остаток электронных денежных средств не начисляются. Пополнение электронных кошельков может происходить посредством терминалов, через Интернет, GPRS, мобильные телефоны.

Зарубежные IT-компании разрабатывают электронные кошельки нового поколения. Создается новая технология, позволяющая объединить все платежные и кредитные пластиковые карты одного владельца в рамках единого гаджета, интегрированного со смартфоном.

В рамках развития электронных платежных систем реализуется проект универсальной электронной карты гражданина (УЭК) , предусмотренный Федеральным законом РФ от 27 июля 2010 г. № 210-ФЗ "Об организации предоставления государственных и муниципальных услуг". Данная карта дает доступ гражданам ко всему набору государственных электронных услуг. Помимо платежного (банковского) приложения, карта имеет пенсионное, медицинское, образовательное, транспортное и другие социальные приложения. Предусматривается и введение электронного паспорта .

Электронные деньги являются лишь частью общей системы электронных платежных систем, в совокупности воплощающих активную дематериализацию денег. Структура рынка электронных платежных систем (ЭПС) в России представлена па рис. 1.3.

Рис. 1.3.

В целях стабильного развития рынка электронных денег в России с 2009 г. действует некоммерческое партнерство – Ассоциация "Электронные деньги" (АЭД), объединившая ведущих участников рынка электронных платежей, представляющих около 80% российского рынка (WebMoney, "Яндекс.Деньги", QIWI, i-Free), а также национальные индустриальные ассоциации НАУЭТ (Национальная ассоциация участников электронной торговли) и НАУМИР (Национальное партнерство участников микрофинансового рынка).

Рынок электронных платежных систем в России очень динамичен. Почти каждый год он практически удваивался. Оборот рынка к концу 2017 г. расширится до 3,7 трлн руб.

Технически рынок состоит из двух сегментов – дистанционные финансовые сервисы и терминалы. Терминалы и банкоматы являются популярным каналом обслуживания. На них приходится примерно половины всех платежей. Несмотря на то что с 2006 г. Россия удвоила число банкоматов и утроила число POS-терминалов, она занимает по их количеству на 10 тыс. человек соответственно 18-е и 43-е место в мире. Количество банкоматов, электронных терминалов, импринтеров, используемых при оплате товаров и услуг платежными картами, на 1 октября 2013 г. составило 1314,0 тыс. устройств. Через них было проведено трансакций на 3,5 трлн руб. – на одного жителя России это 24,7 тыс. руб. Популярными небанковскими терминалами являются терминалы систем QIWI, CyberPlat и ElecsNet, банковскими – терминалы Сбербанка, Промсвязьбанка, Московского Кредитного Банка, банка "Русский Стандарт".

Однако доля оборота платежных терминалов будет постепенно снижаться – по экспертной оценке, к 2017 г. до 30%. Соответственно, вырастет значение дистанционных сервисов . Это мобильный операторский платежный сервис, мобильный банкинг, SMS-банкинг, интернет-банкинг, электронные кошельки. Оборот дистанционных сервисов составляет половину всего рынка электронных платежных систем.

Количество счетов с дистанционным доступом, открытых в банках РФ физическим и юридическим лицам, на 1 октября 2013 г. составило 102,9 млн счетов. Из них 40,7 млн счетов открыты с доступом через Интернет и 28,8 млн счетов – через мобильные телефоны. Из 4 млрд электронных трансакций, совершенных за год (включая использование платежных карт), на платежи с использованием сети Интернет и мобильных телефонов приходится пятая часть по количеству и почти две трети – по объему.

Интернет-банкинг представляет собой разновидность дистанционного банковского обслуживания с доступом к счетам и операциям в любое время и с любого компьютера с выходом в Интернет. Для банков выгоды интернет-сервисов несомненны – это некапиталоемкий вид бизнеса, позволяющий экономить на содержании штата, на издержках по установке программного обеспечения. Организация интернет-банкинга доступна даже небольшим и мелким банкам. Мотивы использования интернет-банкинга для клиентов также очевидны – расширение числа услуг, доступ к большему объему информации, снижение трансакционных издержек и самого ценного ресурса – времени, конфиденциальность проведения операций, лучший контроль личных счетов и пр.

Несмотря на то что в России сейчас 46% граждан пользуются Интернетом (помимо электронной почты) ежедневно или несколько раз в неделю, к интернет-банкингу обращается небольшой по численности контингент. По данным издания "The Economist" и Банка России, пользователи интернет-банкинга пока составляют только 14% общего числа пользователей Интернетом в России (в США – 45%, в Польше – 50%, во Франции, Канаде – 60%). Через Интернет совершается менее 8% банковских платежей. Спектр услуг интернет-сервисов не слишком широк. В основном он сводится к получению истории платежей и баланса счета. Открытие депозита и его блокирование, получение потребительского кредита, перевыпуск карты и другие возможности предоставляют далеко не все банки. По оценкам экспертов, российский сегмент интернет-банкинга к 2017 г. может вырасти до 1,6-1,8 трлн руб.

Мобильный банкинг (mobile banking ) – чрезвычайно перспективный канал обслуживания. Это сервис, позволяющий осуществлять контроль состояния банковского счета и управлять им с помощью мобильного терминала с использованием технологий беспроводного доступа. Все больше банков выпускают мобильные финансовые приложения. При этом используются планшетные компьютеры, смартфоны, обычные телефоны на всех современных платформах – iPhone, iPad, Android, Windows, Phone 7 и 8.

Развитие рынка бесконтактных платежей с помощью мобильного телефона как многофункционального платежного средства имеет большие перспективы. В число удобных и комфортных сервисов входят платежи за сотовую связь, Интернет, услуги провайдеров и жилищно-коммунальные услуги, поиск банкомата, перевод с карты на карту, между счетами, в том числе в других банках, обмен валют. Наиболее отлаженные мобильные банки в России иа базе смартфонов функционируют у ВТБ24, банка "Санкт-Петербург", Московского индустриального банка, банка "Русский Стандарт", Промсвязьбанка.

Клиенты, перешедшие на обслуживание в рамках мобильного банкинга, реже пользуются интернет-банкингом через стационарный компьютер. Количество счетов физических лиц, открытых в российских банках и имеющих доступ через мобильный телефон, приближается к 30 млн. К 2015 г. мобильным интернетом со смартфонов будет пользоваться уже 63 млн человек, с планшетов – 12 млн человек.

Сегодня программа-минимум виртуального офиса есть в большинстве кредитных организаций. Развитие широкополосного доступа и повсеместное внедрение смартфонов и планшетов сделало услугу более доступной и распространенной.

Летом 2013 г. Сбербанк РФ объявил о запуске современного комплекса обслуживания, в который входят семь моделей: звонок с сайта, многофункциональный планшет BigPad, мобильные приложения и интернет-банк СБОЛ ("Сбербанк ОнЛ@йн"), банкоматы и терминалы, интернет-киоски, виртуальные комнаты и мини-компыотеры для VIP-клиентов. Атрибуты обновленной модели обслуживания станут доступны как в офисах кредитной организации (например, интернет-киоски), так и с мобильных устройств клиентов. Клиенты могут осуществлять видеозвонки в банк с устройств на платформах iOs и Android.

В конце XX в. появились и такие экзотические дематериализованные валюты, как цифровое золото и виртуальные криптовалюты. Цифровое золото (англ. digital gold currency ) – это разновидность интернет-валюты на основе драгоценных металлов (англ. gold based internet currencies ), появившаяся в 1995 г. Типичной единицей счета цифровых денег является грамм золота или тройская унция. Цифровое золото обеспечивается запасами золота, серебра или платины, принятыми на хранение. Размер доступных электронных денег фиксируется в виде эквивалента золотых единиц (граммов). Далее можно расходовать доступные электронные деньги для покупки иностранной валюты или товаров либо получать псевдовалюту от других участников системы. Цифровая валюта используется также компаниями электронных платежных услуг для совершения взаимных расчетов в единицах с такой же стоимостью, как и золотой слиток.

Цифровое золото эмитируется частными структурами – например, компаниями Gold Limited, GoldMoney. com, E-billion.com. Считается, что вклады в виде цифрового золота защищают от инфляции, девальвации и прочих рисков, свойственных фиатиым валютам. Но одновременно цифровые деньги порождают иные риски. Так, закрытость информации порождает сомнение в 100%-ном обеспечении этих денег драгоценными металлами. Известна пирамида OS-Gold, разоблаченная в физическом отсутствии золотых слитков, зарезервированных для клиентов. На пике существования система проводила трансакции на 2 млрд долл. США в год.

Через операции с цифровым золотом возможно отмывание денег. Существуют также и операционные риски, включающие риски информационной безопасности, неадекватного контроля. В целом, эго узкая ниша электронных средств платежа, не имеющая значительных перспектив.